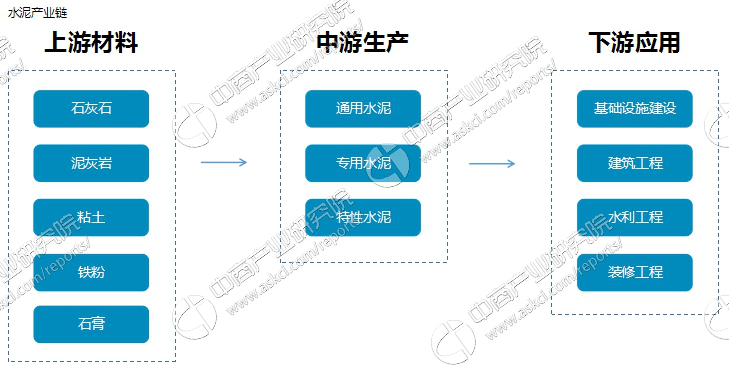

一、水泥定义及行业产业链

水泥是指粉状水硬性无机胶凝材料,加水搅拌后成浆体,能在空气中硬化或者在水中更好的硬化,并能把砂、石等材料牢固地胶结在一起。水泥工业是国民经济发展的重要基础产业,广泛应用于土木建筑、水利、国防等工程,为改善人民生活,促进国家经济建设和国防安全起到了重要作用。

目前,我国的水泥产品主要有通用水泥、专用水泥以及特性水泥。水泥行业的产业链,包括材料供应商、设备供应商、产品以及应用领域。水泥行业的上游产业主要是石灰石、泥灰岩、黏土、石膏等材料;下游应用主要在基础设施建设、建筑工程、水利、装修等领域。

数据来源:中商产业研究院

二、水泥市场现状

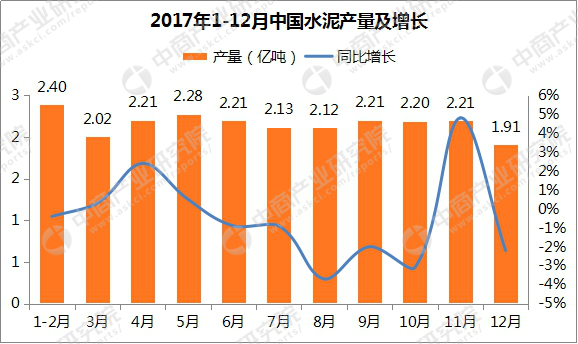

1、水泥产量

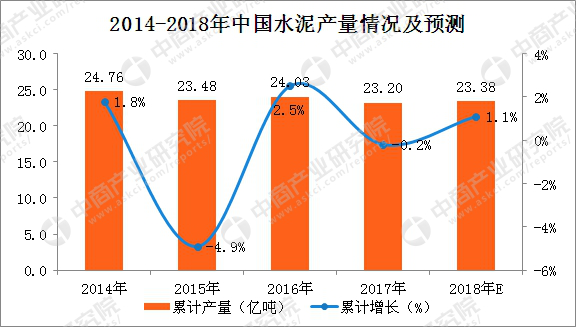

近年来,水泥行业积极去产能。在去产能行动的影响下,水泥产量增速放缓。据中商产业研究院大数据库数据显示,2017年12月中国水泥产量1.94亿,同比下滑2.2%;2017年1-12月中国水泥产量为23.2亿吨,同比下滑0.2%

数据来源:中商产业研究院

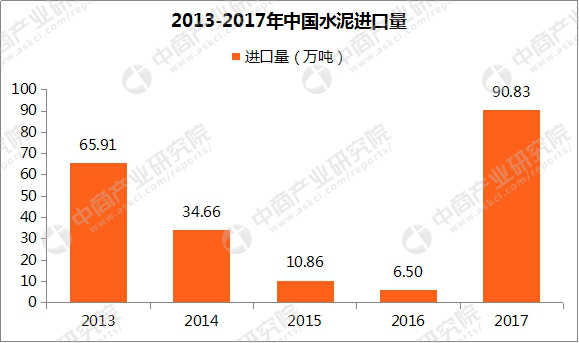

2、水泥进出口

据统计数据显示,2017年我国水凝水泥进口量为90.83万吨,进口金额为5233.86万美元。其中,分省市来看,2017年水凝水泥进口量第一的为山东省,进口量达47.32万吨,进口金额为2219.58万美元。

出口方面,2017年水凝水泥的出口量为1290.97万吨,出口金额为58312.59万美元。2017年水凝水泥出口量排名第一的省市为江苏省,出口量为430.35万吨,出口金额为19629.59万美元。

数据来源:中商产业研究院

数据来源:中商产业研究院

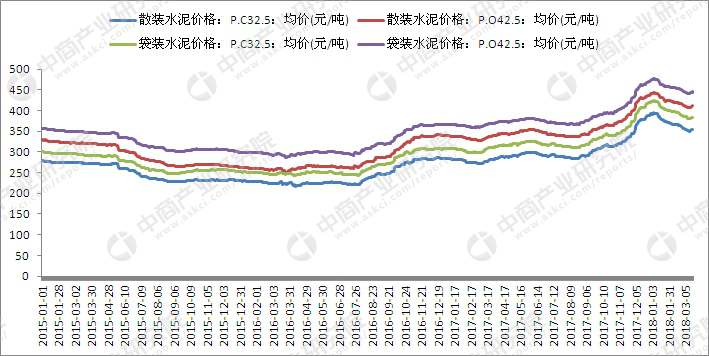

3、水泥价格

截止2018年3月16日,我国散装水泥(P.C32.5)均价为353.33元/吨,散装水泥(P.C42.5)均价为410.77元/吨,袋装水泥(P.C32.5)均价为382.86元/吨,袋装水泥(P.C42.5)均价为444.42元/吨。水泥均价均低于前两个月平均水平,但从2018年以来水泥价格来看,均高于2017年全年同期价格水平。2016年6月以来,我国水泥均价呈波动上涨趋势运行,随着需求增加,水泥行业未来价格将有所上涨。

2015-2018年中国水泥价格走势图

数据来源:中商产业研究院整理

总的来说,随着市场需求的增加,2018年我国水泥价格和产量都将有一定的提高。另外,此前包括江苏、湖北等地均已发文要求全年限产,但限产时间主要集中取暖季和淡季时点,旺季限产尚属首次。因此水泥熟料季节性需求波动较强,旺季产能受限将放大价格上方弹性。淡季供需无影响,旺季涨价弹性放大,限产常态化有利于水泥行业利润扩大。

三、中国主要水泥企业分析

日前,中国水泥协会发布了2018年全国水泥熟料产能50家企业排行榜,榜单显示:截止2017年底,中国(不含港澳台)前50家大企业集团的水泥熟料设计产能共计13.68亿吨,占全国总产能的57%,与上年持平。

海螺水泥

安徽海螺水泥股份有限公司是国内水泥行业的龙头企业,公司熟料、水泥产能位列全国第一。公司主要从事水泥及商品熟料的生产和销售是目前亚洲最大的水泥、熟料供应商,产销量已连续10年位居全国第一。

2017年海螺水泥量价齐升,报告期内海螺水泥主营业务收入为735.92亿元,较上年同期增加34.22%;归属于上市公司股东的净利润为158.55亿元,较上年同期增加85.87%。2017年,海螺水泥熟料产能2.46亿吨,水泥产能3.35亿吨,骨料产能2,890万吨,商品混凝土60万立方米。

金隅股份

北京金隅股份有限公司是一家建筑材料生产企业,公司主要从事于是建材制造、房地产开发和不动产经营产业,主要产品是高标号水泥、家具、矿棉吸声板、加气混凝土、耐火材料、房地产开发经营、物业管理、销售自产产品等。公司持有及与独立第三方共同拥有多项先进技术的专利权,并已起草或审阅超过多项建筑材料业界的国家及行业标准。

据金隅集团初步测算,预计2017年实现归属于上市公司股东的净利润为270,000-300,000万元之间,同比增加0.5%-11.7%。归属于上市公司股东的扣除非经常性损益的净利润为190,000-225,000万元之间,同比增加-11.7%-4.6%。2017年,公司水泥和熟料综合销量约9,147万吨(会计核算口径),较去年同期5,490万吨增加67%;混凝土销量约1,448万立方米,较去年同期1,321万立方米增加10%;房地产结转面积约88万平米,较去年同期116万平米减少24%。

华新水泥

华新水泥股份有限公司是一家具有百年历史的水泥行业龙头企业,政府重点扶持的大型工业企业之一,公司主要经营水泥、水泥设备、水泥包装制品的制造与销售。目前公司拥有分公司、子公司20余家,固定资产近50亿,水泥年生产能力已达到1700万吨,在全国同行业名列前茅。公司所有水泥产品保持全优,公司拥有的品牌"华新"、"堡垒"是全国及湖北省著名商标,"金猫"、"胜马"是我国建材行业、江苏省的著名商标。

2017年华新水泥营业收入20,889,291,990元,同比增长54.44%;归属于上市公司股东的净利润2,077,640,568元,同比增长359.72%。2017年全年量价齐升,四季度表现亮眼,公司实现水泥和熟料销售总量6871.6万吨,同比增长30.4%,剔除新并购产能后的销量略有增长,增长率为2.1%;水泥和熟料吨收入269.64元,同比提高19%;吨成本190.78元,同比提高13.71%,吨毛利78.87元,同比提高35.34%。

冀东水泥

唐山冀东水泥股份有限公司是一个以水泥生产为主的企业。主营业务为生产和销售水泥、熟料以及石灰石开采和销售。公司"盾石"商标于2005年被国家工商总局评定为中国驰名商标。

2017年,翼东水泥营业收入153亿元,同比增长23.95%;归属于上市公司股东的净利润1.10亿元,同比增长108.72%。2017年,翼东水泥销售水泥5,078万吨,较上年同期减少12.39%,销售熟料923万吨,与上年同期基本持平。

四、水泥市场发展预测

1、水泥产量保持稳定

据中商产业研究院发布的《2018-2023年中国水泥行业市场前景及投资机会研究报告》数据统计显示,近几年来,中国水泥产量基本保持稳定,水泥年产量在23-24亿吨左右。具体来看:2017年中国水泥累计产量为23.2亿吨,累计下滑0.2%。据中商产业研究院预测,预计2018年中国水泥累计产量将达23.38亿吨,累计增长约1.1%。

数据来源:中商产业研究院

2、水泥行业发展趋势

(1)产能集中度大幅提升

2017年下半年我国部分地区出现熟料价格高于水泥价格。一方面是因为大面积的环保限产停窑不停磨导致熟料库存减少,另一方面大企业集团纷纷停止供应熟料,令前期无储备的粉磨站企业难以为继。针对于前期合同订单只能高价买熟料以低价卖水泥。2018年类似的情形还会出现,熟料生产企业下游粉磨站企业将面临生死存亡。而大型水泥集团产能集中布局,整个水泥行业的产能集中度届时将大幅提升。

(2)环保督察制度挺进新常态

2017年4月7日由环保部直接组织的5600人的环保督查组对京津冀大气污染传输通道的“2+26”城市开展大规模的督查。截至目前,首轮督查已圆满收官。基于首轮环保督察开展的经验以及取得的成绩,2018年,环保督查将以“回马枪”的模式确保环境问题整改真正落实到位。

根据首轮环保督察反馈,为打好污染防治攻坚战,针对重点地区大气污染、重点城市黑臭水体污染以及影响群众生产生活的突出环境问题,环保部将组织开展机动式、点穴式专项督察,让督查工作有重点、有针对性。

(3)水泥价格维稳为主

据了解,2017年的水泥价格虽然从十月底开始上涨,在进入十一月份之后受环保限产、原燃料价格上涨及市场需求旺盛等诸多因素影响,开始大幅攀升。加之传统水泥需求旺季叠加供给端受采暖季错峰生产影响,水泥行业库存已降至有数据以来最低位,部分区域市场甚至空库。2017年水泥价格一路看涨,令下游商混叫苦不迭,矛盾此起彼伏,考虑到整个产业链的合理运行,预计2018年水泥价格将以维稳为主,不会再出现大面积大幅度的上涨。水泥价格将处于目前平均价格线。

(4)水泥产销分离

自2017年淄博联合水泥成立后内蒙古水泥集团、哈尔滨隆合建材、辽宁云鼎水泥等相继成立,旨在将水泥产销分离,提高产能集中度,2018年将继续延续,在水泥企业相对集中的区域建立更多的联合水泥公司。将物资的采购及水泥的销售集中在一起。

(5)一带一路拉动水泥行业

2017年,在“一带一路”的引领下,中建材、海螺、红狮等水泥集团企业在境外均有大型水泥厂项目。随着国内大型龙头企业在境外投资建厂的热度,2018年将有更多的企业走出去,走到国外新兴国家去,在境外建厂,在水泥需求量大的地区建厂。2017年全年预计产量超26亿吨,全行业利润达900亿。在水泥价格持续高位运行,各企业的利润将继续延续2017年的增长势头,全行业利润将达到或超过2011年1020亿利润的历史高位,实现突破千亿的大目标。