一、全球汽车零部件行业发展概况

汽车零部件产业是支撑汽车工业持续稳步发展的前提和基础。随着经济和全球市场一体化进程的推进,汽车零部件产业在汽车工业体系中的地位不断提高。近年来,跨国汽车公司的生产经营由传统的纵向一体化生产模式逐步转向以开发整车项目为主的专业化生产模式,在此产业链分工背景下,汽车零部件提供商依存于单一整车厂及零部件生产地域化的分工模式发生改变,全球汽车零部件供应商趋于独立化。当前全球汽车零部件产业由德国、美国、日本、法国等传统汽车工业强国主导,2016年《财富》世界500强排行榜中,汽车零部件供应商情况如下:

数据来源:2016 年《财富》世界500 强排行榜

随着新兴市场汽车消费的迅速崛起,国际领先的零部件生产巨头纷纷涌入新兴市场并积极实施本土化战略。

二、中国汽车零部件行业概况

我国汽车零部件行业的发展始于上世纪五十年代,以一汽、二汽的建立开始逐步发展。上世纪八十年代以前,我国汽车零部件生产主要为卡车进行配套,行业发展相对较慢;改革开放以后,随着乘用车工业的起步和发展,我国的零部件企业与整车制造商逐渐分离,通过技术引进、降低成本、改善技术工艺、提升产品质量获得迅速发展;加入世界贸易组织后,我国汽车零部件市场进一步开放,日益增长的市场需求吸引国际汽车零部件企业陆续在我国合资或独资建厂,促使我国汽车零部件行业快速发展,产业规模不断扩大。

当前中国汽车零部件产业正受到全球性的汽车零部件产业结构模式变化的深刻影响。新世纪国际汽车零部件产业发展进入一个重大的历史性转折时代,这主要是众多的信息和高科技界入汽车零部件领域而引发的,以信息化、数字化、网络化为主流零部件产业结构范式,越来越快地向前发展。

与国际上汽车零部件产业新变化对比,国内企业出现了新的差距。这种差距不是用时间空间来衡量的,因为大部分企业仍处于传统的材料高消耗、劳动力高密度的滞后性发展状态。这是一个不同量级化的差距,必须从本质上加以扭转才有可能迎头赶上。可以相信,国家已经意识到汽车零部件基础性作用的重要性,并会对其发展做出必要的重大的措施,从而给广大汽车零部件企业带来巨大的信心和决心。

三、中国汽车零部件行业市场规模分析

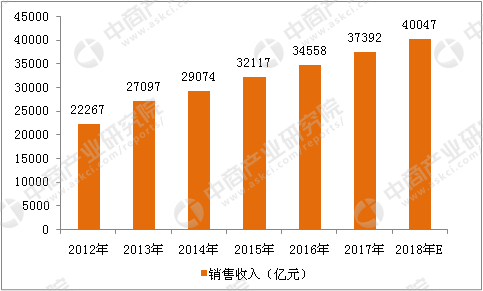

根据中国汽车工业协会统计数据显示,2015年,我国汽车零部件制造企业销售收入32117亿元,同比增长10.47%。预计2018年我国汽车零部件市场营业额增速将达到7.1%,营业额预计将达到40047亿元。2012年至今,我国零部件制造业产值占汽车总产值的比重保持在40%左右。

2012年-2018年中国汽车零部件企业销售收入情况

数据来源:中国汽车工业协会、中商产业研究院

受益于产业政策的支持以及汽车零部件采购的全球一体化,我国汽车零部件的出口快速增长,且主要出口的国家和地区为工业发达的美国、日本和欧盟等。根据中国汽车工业协会的统计数据,我国的汽车零部件出口金额由2006 年的192.48亿美元上升至2016年的645.73亿美元。

2012年-2018年我国汽车零部件的出口情况

数据来源:中国汽车工业协会、中商产业研究院

经过几十年的发展,我国汽车行业已经建立起较为成熟的产业配套体系和庞大的销售网络。但发展过程中“重整车轻零件”的政策倾向,使得零部件企业长期以来陷入技术空心化的发展危机。大量中小规模零部件供应商面临产品线单一、技术含量低、抵御外部风险能力弱等困境。近几年原材料和人工成本的大幅攀升更是加速侵蚀依靠低价竞争的中小规模汽车零部件企业利润空间。2015 年发布的纲领性文件《中国制造2025》明确指出,作为制造业支柱产业的汽车行业将不再以产能和规模扩张作为首要发展目标,而是将锻造核心竞争力、提升自主整车和零部件企业引领产业升级和自主创新能力摆在首要位置。因此,从国家政策导向来看,未来我国汽车零部件行业发展显著滞后于汽车整车行业的发展现状将发生持续改善,汽车零部件行业存在较大的发展空间。

四、我国汽车零部件行业竞争格局分析

近几年来,我国汽车产销排名连续稳居世界第一,然而整车市场的火爆却难掩零部件产业相对弱小的尴尬。据统计,国内占据89%以上市场份额的零部件企业是民营企业,多数销售收入在1亿元以下,市场份额的过于分散无形间削弱了中国零部件产业的整体竞争力。在这种情况下,电装、博世、德尔福等国际汽车零部件巨头却在加快分食中国市场的步伐。

一直以来,外资企业在中国汽车市场一直把持着汽车核心零部件的大部分供应,而自主品牌零部件企业只能选择在“后市场”发力。随着国内车企对核心零部件研发技术的初步掌握以及国外汽车市场的下滑,外资巨头已经把目光投向了中国的汽车“后市场”,并开始渐次发力。早在2008年,固特异就开始在中国的零售店销售杜邦、德尔福、壳牌等公司的产品,75%以上的销售收入由汽车服务贡献。博世、美国辉门公司、日本澳德巴克斯等国际汽车零部件巨头也加速在华扩张。

中国大型整车生产企业汽车零部件自给率较高(超过70%),零部件供应主要来自于旗下的全资、控股或参股子公司,对专业汽车零部件生产企业依赖较低。近年随着汽车零部件专业化供应体系的形成,专业化、规模化的汽车零部件企业逐渐成为整车生产企业的重要战略合作伙伴。目前,中国汽车零部件企业主要销售渠道包括整车配套市场、维修市场和出口市场,其中,配套市场是大型汽车零部件生产企业的主要目标渠道,通过自身在规模、技术、品牌、资金、管理等方面的优势,与整车生产企业建立稳定的合作关系,塑造竞争优势。对于规模、资金、技术实力较弱的生产厂商,只能通过OEM模式为国内外大型零部件企业代工生产,产品销售以维修市场为主,渠道稳定性较差。

五、国内外知名汽车零配件企业

1、博世公司(Bosch)

博世集团是世界领先的技术及服务供应商。根据初步数据,博世集团约39万名员工。博世业务划分为4个业务领域,涵盖汽车与智能交通技术、工业技术、消费品以及能源与建筑技术领域。作为全球领先的物联网企业,博世为智能家居、智慧城市、互联交通和互联工业提供创新的解决方案。博世运用其在传感器技术、软件和服务领域的专知,以及自身的云平台,为客户提供整合式跨领域的互联解决方案。

集团包括罗伯特?博世有限公司及其遍布约60个国家的450家分公司和区域性公司。如果将其销售和服务伙伴计算在内,博世的业务几乎遍及全世界每一个国家。2016财年,博世销售收入731.29亿欧元,净利润达23.74亿欧元。

2012-2016财年Bosch经营情况统计

数据来源:中商产业研究院

博世在中国生产和销售汽车零配件和售后市场产品、工业传动和控制技术、包装技术、电动工具、安防和通讯系统、热力技术以及家用电器。博世在1909年进入中国市场。博世2015年在中国经营着62家公司,合并销售额达到770亿人民币。

2、法雷奥集团(Valeo)

法雷奥集团是一家独立的国际工业集团,完全致力于设计,生产和销售轿车及卡车的零件,集成系统和模块,主要用于减少二氧化碳排放量。法雷奥集团为世界领先的汽车零部件供应商。截至2016年12月末,法雷奥集团在全世界32个国家共设有155个生产基地、15个分销平台,20个研究中心,38个开发中心,全球雇员达9.18万人。

2016年,法雷奥集团销售收入165.19亿欧元,归属净利润9.25亿欧元。

2014-2016年法雷奥集团收入与利润统计

数据来源:中商产业研究院

3、华域汽车系统股份有限公司

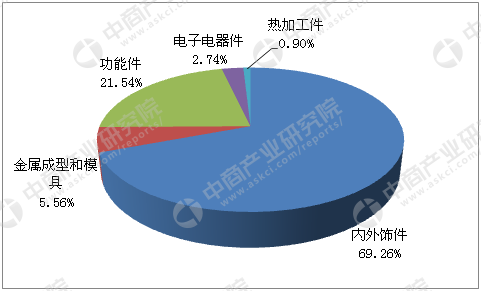

华域汽车系统股份有限公司于2009年在上海证券交易所上市,总部位于上海。公司业务为独立汽车零部件研发、生产及销售。主要包括“金属成型与模具、内外饰、电子电器、功能件、热加工、新能源”六个业务板块。

华域汽车系统股份有限公司主要业务涵盖汽车内外饰件、金属成型与模具、功能件、电子电器件、热加工件、新能源等。2016年,公司实现营业收入1242.96亿元,比上年同期增长17.82%;实现归属于上市公司股东的净利润60.76亿元,比上年同期增长16.11%。

2016年华域汽车系统股份有限公司业务结构情况

数据来源:中商产业研究院

4、潍柴动力股份有限公司

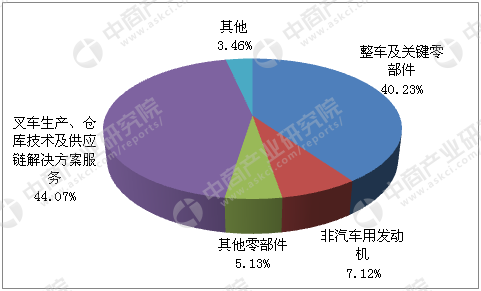

潍柴动力股份有限公司创建于2002年,总部位于山东潍坊。公司是由原潍坊柴油机厂(2007年8月改制为“潍柴控股集团有限公司”)联合境内外投资者设立的符合现代企业制度的企业,是中国第一家在香港H股上市,并回归内地实现A股再上市的企业。

目前,公司形成了以潍坊为中心的全系列动力产业基地,以西安为中心的重型汽车和传动系统产业基地,以重庆为中心的大功率发动机和轻型车产业基地,以株洲为中心的汽车电子及零部件产业基地,以扬州为中心的轻微型汽车动力产业基地。公司拥有现代化的“国家级企业技术中心”及国内一流水平的产品实验中心,设有“博士后工作站”,在美国、欧洲,以及中国潍坊、上海、重庆、扬州、西安等地建立了研发中心。企业先后承担和参与了22个国家“863项目”、科技支撑计划、国际合作计划、科技攻关项目和7个省级重大项目,获得产品和技术授权专利1437项,主持和参与国家、行业标准制定45项。同时,全系列车用国IV、国V柴油机均已完成排放认证,自主ECU电控系统成功配套天然气发动机,WP13大马力重型商用车发动机发布并上市,企业自主创新能力显著提升。

2016年,公司实现营业收入约为931.84亿元人民币,较2015年增长25.64%。归属于上市公司股东的净利润约为24.41亿元人民币,较2015年提高72.86%。

2016年潍柴动力股份有限公司业务结构情况

数据来源:中商产业研究院

六、中国汽车零部件行业发展趋势

1、零部件制造企业面临严格的产品质量要求

汽车整车制造企业在全球范围内采购零部件,为保证产品品质,一些国际组织制定了相应行业标准,如ISO/TS16949质量管理体系以及ISO14001环境管理体系。同时我国的行业主管部门和行业协会也对汽车零部件产品质量和管理体系制定了相应标准,汽车零部件必须满足主管部门制定的质量标准,如3C认证等。同时大多数整车制造企业也对其零部件供应商有自成体系的评审标准,在确定潜在供应商前通常要对供应商的技术研发能力、工艺水平、质量保障能力、生产组织能力、现有产品的技术含量、交付业绩、企业文化、人力资源及全球沟通能力等多方面进行多轮次、长时间的考核。

2、与整车制造企业加强新产品的合作开发力度

近年来,传统的简单来件加工模式日益向整车制造企业与零部件制造企业之间的数据交换分享、互动开发模式转变,这也反映了整车制造企业由原先单体企业运营向产业链分工整合的转变。为了在持续增长的中国汽车市场获得更多的市场份额,国内整车制造企业都不约而同地加快了新车型和新动力平台的推出节奏。整车制造企业出于缩短新产品的开发周期和提高开发成功率的考虑,往往都会选择长期合作的汽车零部件制造企业对其某一产品或系统进行合作开发。这种合作模式有利于整车制造企业提高合作开发的成功率,同时也有利于确保新车型或新动力平台的零部件供应,进一步巩固了和整车制造企业之间的合作关系。在这种模式下,整车制造企业和汽车零部件制造企业发挥各自的技术、工艺优势,提高整体开发效率,提升产品品质,客观上为汽车零部件制造企业创造了更为广阔的发展空间,与整车制造企业的关系也逐步演变成长期稳定的战略合作关系。

3、零部件制造企业的生产制造能力不断提高

国内汽车零部件制造企业通过与国内外整车制造企业建立长期的产品供应合作关系,在汽车零部件的工艺设计能力、制造能力、质量控制能力等方面不断改善和提高,部分优势企业实现了从简单零件到复杂零件、单个零件到多个零件,局部零件到系统集成,在产项目到前沿项目的跨越,并具备了为整车制造企业提供系统化、模块化的零部件供应能力。

4、国际整车和零部件制造企业联袂推动国内汽车零部件行业专业化、标准化发展

随着中国经济持续的快速发展和国家城镇化政策的推动,城市及农村市场的汽车消费潜力将持续获得激发,国际整车和零部件制造企业加大了在我国的投资规模,引入了先进的管理经验、设计及制造能力,客观上提高了我国汽车零部件行业整体的标准化、专业化水平。国际汽车零部件制造企业大多在我国设有分支机构,如诺玛科(NEMAK)在中国境内成立了诺玛科(南京)汽车零部件有限公司和诺玛科(重庆)汽车零部件有限公司,西班牙银峰集团(INFUN)则成立了银峰铸造(中国)有限公司、银峰铸造(芜湖)有限公司等;与此同时,一部份消化吸收国际先进技术形成了自身核心竞争力的国内零部件企业也开始走出国门,通过直接出口或在海外设厂生产等方式,在国际市场占有了一定的份额。