一、全球化妆品市场发展现状

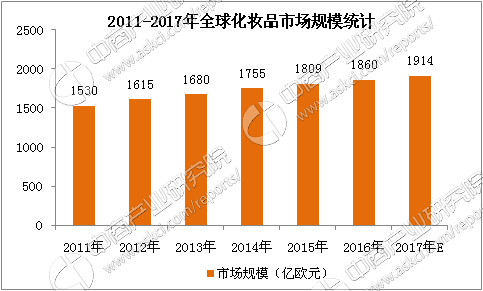

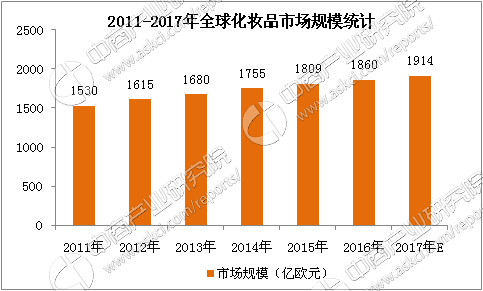

近现代化妆品行业起源西欧,从18世纪传承古老技艺进行家庭式生产的香水作坊,到如今工厂化生产、品牌化运营的1860亿欧元(2016年)全球市场,化妆品已经成为一个品牌驱动型、集团运营为主的全球化产业。

新兴市场同时保持着让人兴奋的增长势头,亚太市场已成为全球最大的化妆品消费市场,占全球同期总量的36.9%,西欧、北美、拉美地区分列其后。

数据来源:中商产业研究院

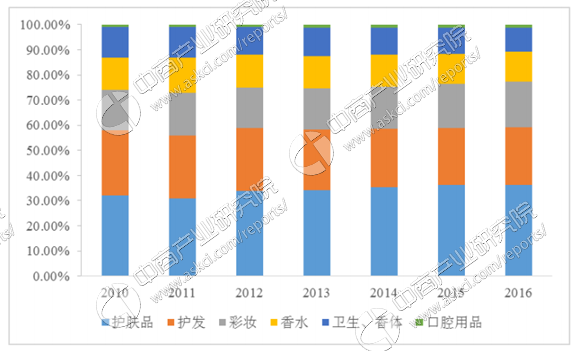

从产品品类看,化妆品行业中护肤品市场规模最大。2016年全球护肤品市场规模达676.1亿欧元,占化妆品市场总量的36.3%;护发用品市场规模为426.3亿欧元,占比22.9%;彩妆市场规模为339.2亿欧元,占比为18.2%;香水市场规模为221.5亿欧元,占比12.0%;卫生用品市场规模为196.9亿欧元,占比为10.6%。

2010-2016年全球化妆品各细分产品占比变化趋势图

数据来源:中商产业研究院

二、中国化妆品市场现状 随着我国国民收入倍增计划、城镇化战略实施的深入,我国城镇居民总量进一步扩大,人均可支配收入进一步提高,带动了化妆品领域市场规模的持续增加。中商产业研究院数据库显示,我国化妆品市场销售规模从2011年的2300亿元增长到2016年的3410亿元,复合增长率为8.2%,成为仅次于美国的全球第二大化妆品消费国。近两年由于经济增速放缓、零售终端不景气,行业增速下行,增长率保持在6%左右,预计2017年我国市场规模将达3609亿元。

数据来源:中商产业研究院

目前,国内获得化妆品生产许可证的企业有接近4000家,国产化妆品种类接近50万种,生产企业数量众多。统计数据显示,国内化妆品市场销售排名前十的品牌基本为国外品牌,国内仅有上海家化和伽蓝集团在列,国外品牌在市场上占据主导地位。同时前十大化妆品品牌市场占有率不足50%,整体市场的集中程度不高。护肤品是化妆品行业的重要子行业。2011-2016年中国护肤品市场销售规模的复合增长率为8.4%,在2016年达到1709亿元人民币,是增速快的化妆品子品类。

数据来源:中商产业研究院

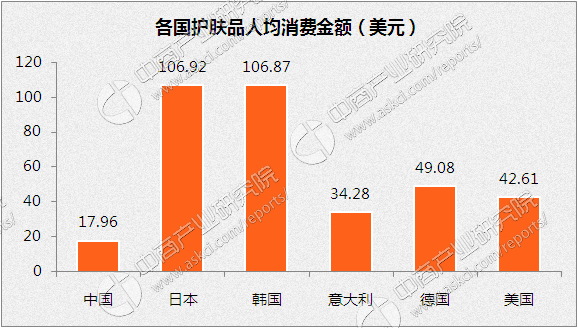

与发达国家相比,我国人均护肤品消费换算成美元仅为17.96美元,不仅远低于美国、德国等人均护肤品消费量较为成熟的国家,也远低于日本、韩国等亚洲邻国。未来随着消费升级以及护肤品消费习惯、理念的培育,差距有望不断缩小。

数据来源:中商产业研究院

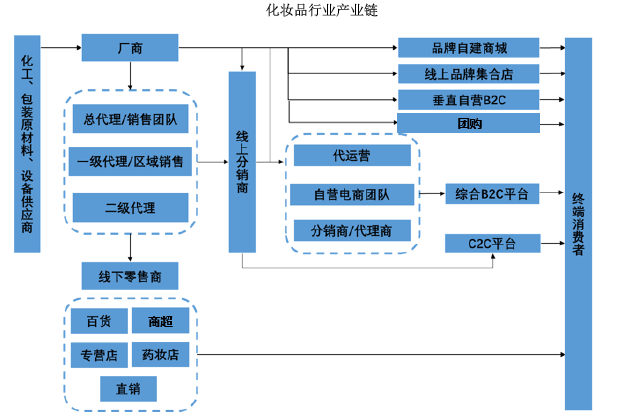

三、化妆品完整产业链分析化妆品行业产业链可分为上、中、下游,上游主要包括原材料和研发设备的供应商,中游是化妆品研发企业,下游是直接与终端消费者联系的包含各类渠道的化妆品零售业。

资料来源:公开资料整理

产业链上的分工决定了化妆品行业拥有“研发型”和“渠道型”两类典型企业。由于化妆品研发企业毛利率普遍偏高(60%以上),因此上游材料价格对化妆品企业的影响并不大。化妆品行业的典型企业就是中游的研发型企业和下游的渠道型企业。研发型企业专注于产品研发和创新,传统的化妆品公司是由研发做起,创造出具有竞争力的品牌,公司内另有庞大的市场营销与销售运营团队负责推广宣传,打通销售渠道;渠道型企业专注于布局线上线下的各种渠道,与研发型企业合作,最终将产品销售给消费者。

随着化妆品市场的竞争日益激烈以及销售渠道的多元化发展,专业的渠道型企业的用武之地越来越多:1 化妆品行业竞争越来越激烈,从低端到高端的品牌都有大量的竞争对手和替代品,投入大量精力资金专注于打造差异化产品,才是研发型企业的立命之本;2 研发型企业很难全面顾及各种销售渠道,渠道型企业则可以助力研发型企业做好渠道布局;3 研发型企业选择渠道型企业帮助布局渠道,可以节约降低渠道费用、节约成本、精简人力,将更多资源投入品牌研发中。

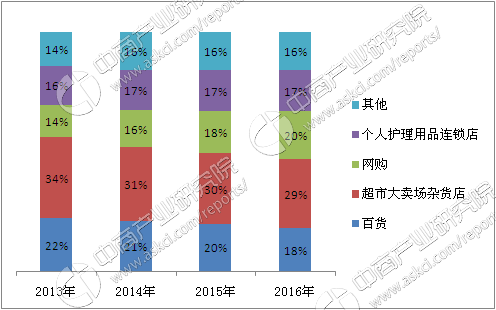

四、化妆品销售渠道分析1999-2015年国内化妆品销售渠道份额呈现此消彼长的趋势,百货商场由接近一半的份额下降至2015年的19.8%,超市大卖场由40%的份额下降至2015年的29.6%,另一方面个人护理用品连锁店与网购渠道获得快速发展,2015年国内个人护理用品连锁店销售占比为17.1%,扎根于二三线市场的化妆品专营店是最重要的贡献力量之一,2010年开始国内化妆品行业电商渠道销售进入爆发阶段,受到天猫“双十一”活动以及众多化妆品垂直电商的成功运作,越来越多的年轻消费群体开始选择电商作为购买化妆品的主要渠道之一,电商渠道销售占比由2009年的0.7%一跃升至2015年的18%,超过全球11%的平均水平。

网购比重逐年上升

数据来源:中商产业研究院

化妆品已经成为电商渠道重要品类之一,仅次于服饰和数码产品。网购群体呈现年轻化,80%以上的用户在20-39岁(千禧代),其中93%是女性。化妆品具有标准化、重品牌、高复购率等特点,适合电商渠道销售。目前国内化妆品线上渠道可归纳为C2C平台和B2C平台两类,前者以淘宝网为代表,后者可具体分为综合(天猫/唯品会)、垂直(聚美优品/乐峰网)、品牌自营(兰蔻等),线下渠道自营(丝芙兰/屈臣氏等)。过去五年,化妆品线上渠道经营规模持续快速增长,2011-2016年复合增长率为43%。未来,随着化妆品品牌方和线下专营店积极发展线上渠道,以及电商平台通过与品牌方合作,为用户提供更好的产品和体验,化妆品网络零售市场规模将继续增长,化妆品线上渗透率将进一步加深。

五、化妆品主要品牌分析1、欧莱雅法国美妆巨头欧莱雅集团创立于1909年,由发明无害合成染发剂配方的法国化学家欧仁?舒莱尔创立于1907 年。经过近一个世纪的努力,欧莱雅已从一个小型家庭企业成长为世界著名的化妆品生产厂商,《财富》全球500强之一和《财富》“全球50家最受赞赏公司”之一。

集团拥有数百个品牌,其中30多个是国际知名品牌,代表了多样化的品牌文化渊源,覆盖了各种销售渠道。产品极为丰富多彩,主要涉及五大专业领域:护发、染发、护肤、彩妆及香水,除化妆品以外,还经营高档消费品,并从事制药和皮肤病研究。全球市场市占率遥遥领先,在美国、中国、德国和法国市场,欧莱雅集团旗下品牌至少占有各市场排名前五位美妆品牌中的两个席位。

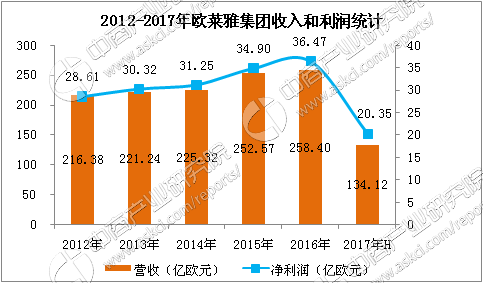

1986年净利润1.33亿欧元,2016年净利润36.47亿欧元,30年里增长了27倍。2016财年,欧莱雅集团营收达到258.4亿欧元,同比增长2.3%,按不变汇率计增长5.1%,可比营收同比增长4.7%。占据全球市场份额的12.6%,销售网络覆盖140个国家,售出产品总件数70亿,员工总数8.9万人。

数据来源:中商产业研究院

2、雅诗兰黛雅诗兰黛集团于1946年创立,是全球第二大化妆品集团,生产和营销高品质的护肤、化妆、香水和护发产品,产品销售遍及全世界130多个国家和地区。目前,以欧莱雅集团、雅诗兰黛集团为首的十大化妆品集团占据全球高端化妆品市场份额的65%。雅诗兰黛作为高端化妆品行业的领导者,占据全球高端化妆品市场25%的份额,占据美国高端化妆品市场50%的份额。

自创品牌 Estee Lauder 旗下ANR产品于1982年首次推出,不断迎合消费者升级,“全世界每7.5秒售出一瓶”、“连续30年蝉联销售榜首”Clinique 品牌诞生时推出“三部曲”基础护理系列,将系列中的特效润肤露打造成经典畅销产品“在99%的专柜中销售第一”,“全世界每3.7秒售出一瓶”,成为美国和英国高端护肤和彩妆领域销量第一的品牌。

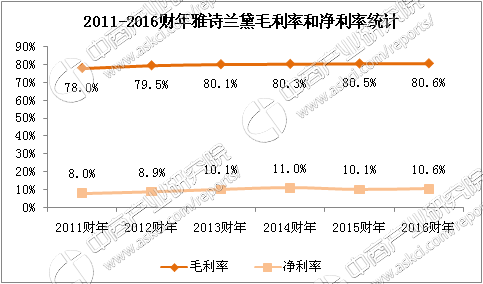

公司实施多品牌、多渠道战略,重视新兴渠道的发展,公司利润率不断走高。公司25%的销售来自梅西百货、Nordstrom 和Sephora三大渠道商。通过与渠道商合作,优化了销售结构,公司在营运和销售费用方面节省了开支,最终使得公司毛利率提升至80%的高位。

数据来源:中商产业研究院

3、资生堂资生堂产品系列的确繁多到了令人眼花缭乱的程度。常见的产品大都属于资生堂集团旗下的以下四家公司系统。这四家分别为:shiseido international, Shiseido cosmetic,shiseido fitit和ft shiseido,ft shiseido。

资生堂自1981年进入中国以来,30多年来深受中国消费者的青睐。欧珀莱和悠莱是资生堂专为中国设立的两个子品牌,其中欧珀莱以百货店渠道为主,目前1100家,悠莱以资生堂化妆品专卖店渠道为主,店铺4000多家。

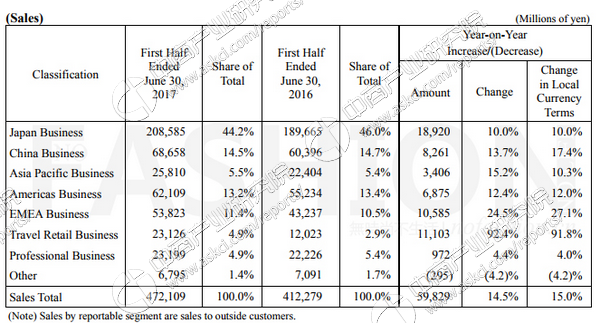

截止2017年6月底的上半财年,资生堂集团营业利润飙升73.9%至346.71亿日元,上年同期为199.42亿日元,营业利润率7.3%按年大涨250个基点。中国业务仍是提振日本美容集团的重要作用,上半年在SHISEIDO、ClédePeauBeauté、IPSA等高端品牌的支持下中国市场营业利润暴涨125.7%,由22.18亿日元增至50.07亿美元,销售增幅固定汇率计算17.4%至686.58亿日元,实际增幅13.7%。

数据来源:公司资料、中商产业研究院

六、化妆品未来发展趋势随着消费者更加成熟,他们在产品用途、成分和品牌定位上的偏好也更为细分。美白、祛斑、抗衰老、保湿、防晒、补水这些概念将会越来越受到消费者的认同。眼部、唇部、脸颊以及颈部的细分产品更贴近消费者具体需求。近几年来,纯天然产品、有机产品备受追捧,是未来化妆品市场的一个发展热点,也是各化妆品企业加强研发的重点领域。

同时,国内品牌比国际品牌更善于开发二、三线日化店渠道,迅速抢占二、三线城市大众市场。同时,为了适应消费者越来越多元化的需求,以及为了追求高端产品所对应的高利润率,国内品牌开始推出高端产品,向高端产品市场渗透。化妆品企业多管齐下实行多元化的销售渠道建设,在巩固原有传统销售渠道的同时布局电商渠道,实现多渠道销售。